El sector financiero continúa poniendo en marcha iniciativas de comunicación que pretenden divulgar la cultura financiera de los ciudadanos de a pie. La educación financiera se trata de un elemento cada vez más protagonista en las estrategias de comunicación de las gestoras de fondos y entidades de asesoramiento financiero. La semana pasada, asistí en representación de la agencia a una iniciativa que reivindicaba y acercaba a los asistentes la importancia del rol del asesor financiero y de tomar las riendas de sus finanzas.

Cuando estamos enfermos o no nos encontramos muy bien acudimos a un especialista a que nos dé un diagnóstico de nuestra situación antes de tomar cualquier medicamento. Entonces, ¿por qué no vamos a ver a un asesor financiero cuando queremos gestionar nuestros ahorros en vez de autogestionar nuestro patrimonio? (está respuesta me recuerda que a los consultores de comunicación nos pasa lo mismo, como hemos hablado muchas veces en este blog) Existen varias respuestas a esta pregunta, como que en la mayoría de los casos no conocemos este tipo de figuras, que en otros tantos desconfiamos de su imparcialidad a la hora de realizar inversiones y, por último, que no estamos dispuestos a pagar por este servicio.

La solución a este dilema y muchos otros nos las dieron hace unos días en la primera sesión de Fórmate a fondo, una iniciativa de educación financiera organizada por Futuro a Fondo, en colaboración con Merchbanc. Las voces expertas fueron las de José María Luna, Telmo Rueda y Francisco Javier Velasco que nos adentraron en el mundo de las finanzas y la importancia que tienen para cualquiera.

La mayoría de los mortales pasa muchos años para conseguir acumular algunos ahorros en su cuenta corriente. Cuesta mucho esfuerzo y sacrificio reunir ese dinero y ahora, sin conocer el mundo de las finanzas, a ver quién se atreve a escoger cuál es el camino correcto.

Según una publicación de Expansión, solo el 14 % de los españoles recurren a las figuras de los asesores financieros independientes para que gestionen su capital. Y aquí es donde empiezan los problemas.

Lo primero que se debe tener claro es cuál es la situación económica y los objetivos a corto, medio y largo plazo y así se puede elaborar un plan de actuación con el asesor financiero. Una vez que todo esto está claro se puede comenzar a invertir. El motivo fundamental para hacerlo según los expertos, es que el ahorro tradicional se devalúa por minutos.

“Tener dinero en nuestra cuenta bancaria o en un depósito a plazo fijo lo único que es altamente probable que nos ocasione pérdidas y en el mejor de los casos, nos mantendremos en la misma situación en la que nos encontrábamos”, aseguraba Luna durante su intervención. Y ese no es el objetivo. Queremos rentabilizar al máximo nuestros activos y hacerlo es muy sencillo si seguimos una serie de consejos básicos.

La situación es, en definitiva, todo un desafío. Para intentar salir bien parado del reto de gestionar bien las finanzas personales, aquí van una serie de consejos para ayudarte a tomar el control de tus finanzas personales:

- Escoger un asesor financiero cualificado. Una persona que nos demuestre que se ha formado para ejercer esta función y que posea cierto reconocimiento en el sector. Si confiamos en grandes firmas, siempre tenemos la certeza de que serán estas las que respondan por su equipo y garanticen su profesionalidad.

- Los ciclos económicos siempre acaban. A lo largo de la historia hemos vivido periodos de recesión y otros de crecimiento, pero todos ellos tienen una duración determinada, aunque a veces no lo parezca. Por esta razón, debemos tener en cuenta que ni siempre vamos a ganar, ni siempre vamos a perder. Hay que mirar con vistas a largo plazo.

- No existe una regla de oro para todas las operaciones. Que una estrategia de inversión haya funcionado en un determinado caso, no quiere decir que se pueda hacer extensivo al resto de nuestras gestiones financieras. Existe un gran número de factores externos que de una forma u otra afectan al proceso y qué hacen que los resultados varíen mucho de un caso a otro.

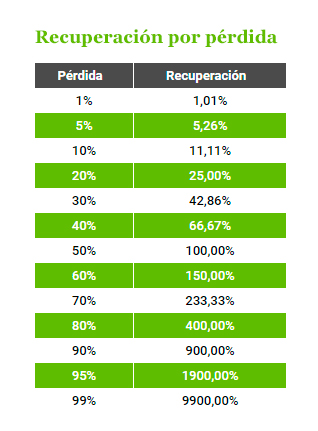

- Tener claro que podemos perder. Por regla general, las inversiones a largo plazo siempre producen un rendimiento positivo, porque los mercados tienden a revalorizarse, pero se puede que perder dinero, incluso en fases alcistas. Es importante que saber qué cantidad se puede recuperar y a partir de qué punto el retorno es casi imposible.

Iniciativas de comunicación como esta consiguen acercar a los ciudadanos de a pie al sector financiero y ayudarles a tomar conciencia sobre la importancia de gestionar sus finanzas personales de forma profesional, un trabajo que puede ser mucho más sencillo si se recurre a un asesor financiero. Desde la agencia comma apoyamos y apoyaremos este tipo de campañas de divulgación y de hecho os invitamos a participar en nuestra campaña las #lasfinanzassíimportan.

He leído y acepto la política de privacidad